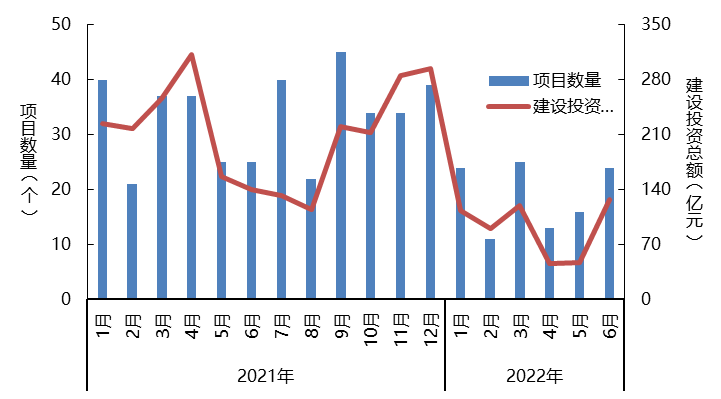

焦点提醒:1850亿!环卫、固废、泥土、水务等,上半年哪一个赛道更胜一筹 2022年1-6月,水务招投标市场总计释放113个水务投资运营类项目,较2021年上半年削减72个项目;新增扶植投资总额超544.14亿元(不完全统计,部门项目未表露扶植投资额),同比削减762.60亿元。数目和扶植投资总额均较2021年同期降落。 时候:2022-08-31 09:35 来历:E20研究院 作者:王妍/徐蓝 评论(0) E20研究院基在E标通系统,对2022上半年环保市场进行清点,本次陈述触及环卫运营办事,固废投资运营,泥土修复项目,填埋场,供、排水,水情况、市政污泥等范畴。 E20研究院基在E标通(消息来历:全国各级当局采购网/公共资本买卖平台)系统,对2022上半年环保市场进行清点,本次陈述触及环卫运营办事,固废投资运营,泥土修复项目,填埋场,供、排水,水情况、市政污泥等范畴。 《目次》 环卫篇 2022年1-6月环卫市场化市场全体环境 2022年1-6月环卫市场化市场区域环境 2022年1-6月环卫市场化市场办事年限散布环境 2022年1-6月环卫市场化市场办事模式散布环境 2022年1-6月环卫市场化项目年办事金额环境 2022年1-6月环卫市场化项目年办事金额&办事年限环境 2022年1-6月环卫市场化项目办事规模散布环境 2022年1-6月环卫市场化项目办事内容散布环境 2022年1-6月环卫市场化项目中标社会本钱环境 2022年1-6月分歧社会本钱中标环卫市场化项目排名 2022年1-6月环卫市场环卫十年夜影响力企业环境 2022年1-6月环卫十年夜影响力企业中标环境 部门案例展现 固废篇 2022年1-6月固废投资运营市场全体环境 2022年1-6月糊口垃圾燃烧投资运营市场环境 2022年1-6月无机烧毁物处置措置投资运营市场环境 2022年1-6月餐厨/厨余处置措置投资运营市场环境 2022年1-6月建筑垃圾资本化投资运营市场环境 泥土修复篇 2022年1-6月泥土修复项目类项目全体环境 填埋篇 2022年1-6月垃圾填埋项目全体环境 水务篇 2022年1-6月水务投资运营市场全体环境 2022年1-6月市政供、排水投资运营市场环境 2022年1-6月村镇供、排水投资运营市场环境 2022年1-6月水情况投资运营市场环境 2022年1-6月污泥投资运营市场环境 第一部门:环卫篇 E20研究院数据研究中间从E标通(消息来历:全国各级当局采购网/公共资本买卖平台)得悉:2022年1-6月,环卫市场总计释放5153个环卫运营办事类项目(含标段),新增年办事金额350.29亿余元,新增合同额1012.39亿余元。 图1:2022年1-6月环卫市场化项目中标环境 3年以上环卫市场化项目新增数目有逐年递减的趋向。3年以上办事模式为采办办事和PPP的项目根基遵守逐年削减的纪律,降落幅度显著,非PPP特许运营模式的环卫市场化项目数目在逐年增添。一样,非PPP特许运营类环卫市场化项目标数目占比在延续增添,PPP项目占比略有回升,但仍然远低在非PPP特许运营项目占比。 第二部门:固废篇 2022年1-6月,固废招投标市场总计释放65个固废投资运营类项目,较2021年上半年削减26个项目;此中:新增糊口垃圾燃烧或协同打包项目28个,无机烧毁物处置或协同打包21个,建筑垃圾资本化项目(含标段)7个,静脉财产园项目3个。新增扶植投资总额超193.79亿元(不完全统计,部门项目未表露扶植投资额),同比削减107.21亿元。 图2:2022年1-6月固废投资运营项目中标环境 糊口垃圾燃烧或协同打包项目中,平易近企和市场化国企中标数目较多,还有平台型国企中标项目,和2021年1-6月比拟,本年上半年无偏平易近企夹杂企业中标,更多阐发详见糊口垃圾燃烧部门阐发。 无机烧毁物处置或协同打包项目中,上半年所开标的项目别离被平易近企、市场化国企和市(县)级平台企业中标,和2021年1-6月比拟,本年上半年无省级平台型企业中标,更多阐发详见无机烧毁物处置措置部门阐发。 建筑垃圾资本化项目和静脉财产园项目,2022年1-6月开标项目别离被平易近企和市场化国企、市场化国企和市(县)级平台企业取得。值得留意的是,和2021年1-6月比拟,本年上半年无平易近企中标静脉财产园项目,无市(县)级平台中标建筑垃圾资本化项目。更多阐发详见建筑垃圾资本化部门阐发。 第三部门:泥土修复项目篇 2022年1-6月总计成交泥土修复项目类项目113个,较2021年同期削减168个项目,中标金额约38.94亿元,较2021年同期削减17.81亿元。此中:一季度成交49个项目,成交额为19.01亿元;二季度成交64个项目,成交额19.93亿元。 图3:2022年1-6月泥土修复项目类项目中标环境 从地舆辨别布看,华东地域不管从成交项目数目和成交额均显现“断崖式”领先。从项目类型看,工业污染场地修复类项目项目在2022年上半年中标的数目最多,总计中标79个项目,成交额总计36.52亿元;其次是农用地污染修复类项目项目,成交24个项目,成交额约1.31亿元;矿区污染修复类项目项目成交2个,成交额约0.03亿元;还有其他类污染场地修复项目,成交8个,成交额约1.09亿元。 第四部门:垃圾填埋篇 2022年1-6月总计成交糊口垃圾填埋场相干项目107个,中标金额约55.46亿元。此中:一季度成交40个项目,成交额为43.78亿元;二季度成交67个项目,成交额11.68亿元。 图4:2022年1-6月每个月糊口垃圾填埋场项目中标环境 按填埋场扶植属性看,2022年上半年新建糊口垃圾填埋场项目7个;其余135个项目均为存量糊口垃圾填埋场相干项目。存量项目首要以项目类项目为主,总计成交125个项目,按项目数目占比92%,运营类项目首要为拜托运营情势,占比为10%。细化项目类项目,此中:保护革新扩容项目项目占比力年夜,总计成交74个项目,占比55%;其次是封场修复项目,占比34%;填埋场复活占比为3%。 第五部门:水务篇 2022年1-6月,水务招投标市场总计释放113个水务投资运营类项目,较2021年上半年削减72个项目;新增扶植投资总额超544.14亿元(不完全统计,部门项目未表露扶植投资额),同比削减762.60亿元。数目和扶植投资总额均较2021年同期降落。 图5:2021-2022年1-6月水务PPP&非PPP特许运营市场每个月环境 细化水务类型看,每一年释放最多的项目类型是市政供、排水项目,其次是村镇供、排水和水情况项目。 对照阐发分歧企业类型在2021-2022年上半年水务市场中标环境发觉,平台型国企不管从中标项目数目仍是市场份额均处在第一名置;项目数目释放第二位的是C/D方阵企业;A方阵和建筑型央企固然中标的项目数目其实不多,但扶植投资总额均跨越C/D方阵。 市政供、排水范畴,2021-2022年1-6月总计释放253个市政供、排水投资运营项目。此中:2021年总计释放200个,扶植投资总额为1165.02亿元;2022年上半年总计释放53个项目,较同期削减38个项目,扶植投资总额为259.05亿元,同比削减53.54%。 村镇供、排水范畴,2021-2022年1-6月总计释放76个村镇供、排水投资运营项目。此中:2021年总计释放61个,扶植投资总额为305.37亿元;2022年上半年总计释放15个项目,较同期削减10个项目,扶植投资总额为56.24亿元,同比削减61.21%。 水情况,2021-2022年1-6月总计中标62个水情况类项目,扶植投资总额649.90亿元。此中:2021年总计释放46个,扶植投资总额为506.16亿元;2022年上半年总计释放16个项目,较同期削减14个项目,扶植投资总额为143.74亿元,同比削减57.07%。 2021-2022年1-6月总计中标15个污泥投资运营类项目,扶植投资总额15.39亿元。此中:2021年总计释放13个,扶植投资总额为13.09亿元;2022年上半年总计释放2个项目,扶植投资总额为2.30亿元。河南省,“一军崛起&rdq����Ϸappuo;,总计释放4个污泥投资运营项目。 更多2022半年度环保细分范畴具体市场数据,接待浏览《2022上年环保细分市场数据不雅察》。

1850亿!环卫、固废、泥土、水务等,上半年哪一个赛道更胜一筹

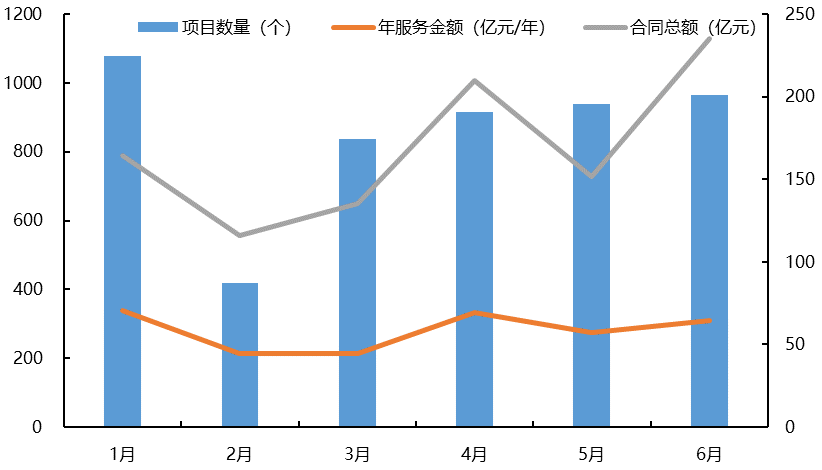

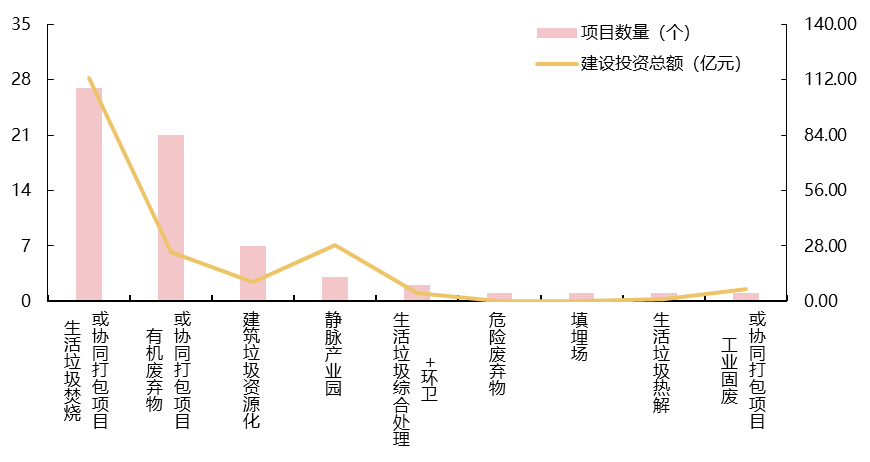

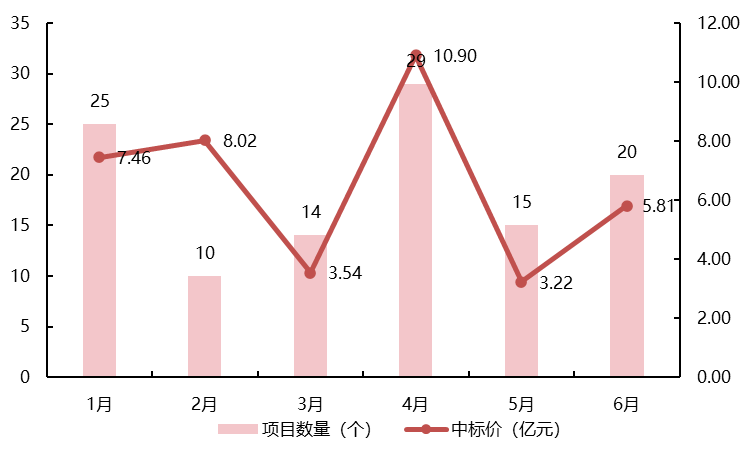

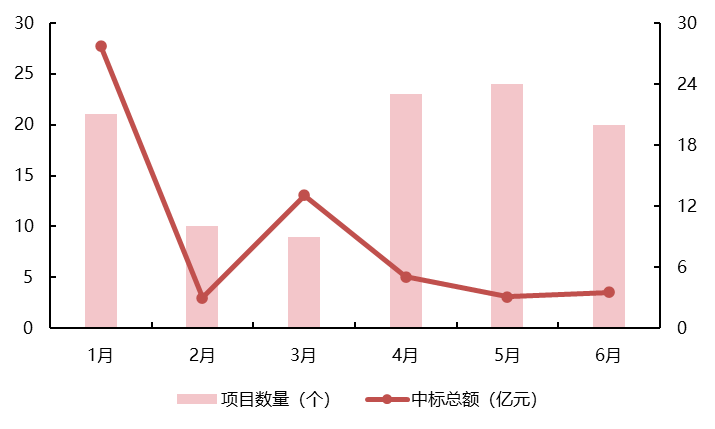

推荐资讯